Fondskarakteristika

- Høy grad av systematikk og stor skaleringsevne

- Diversifisert på tvers av stil, størrelse, sektor og geografi

- Rekkevidde til mindre effisiente- og raskt voksende markeder

- Vektlegging av kombinasjonen verdsettelse / langsiktig pristrend

- Muligheten for periodevis høyere- eller lavere markedseksponering

| Fondsfakta | |

|---|---|

| Type | Aksjefond |

| Kategori | Global |

| Forvalter | Stolt Kapitalforvaltning |

| Administrator | iSEC Services AB |

| UCITS | Ja |

| ISIN | SE0015797295 |

| Startdato | 19. mai 2021 |

| NAV / Kurs (31. mars 2024) | 128,47 |

| Utbytteutdeling | Nei (akkumuleres) |

| Forvaltningskapital (millioner) | 520,2 MNOK |

| Referanseindeks | Nei |

| Årlig avgift | 1,5 % |

| Prestasjonsbasert avgift* | Ja |

| Tegning- / Innløsningsavgift | 0 % |

| Minstetegning | 100 NOK |

| Forvaltningsansvarlig | Jarle Birkeland |

| Forvaltningsansvarlig | Bernt Berg-Nielsen |

| Risikoprofil | |

|---|---|

|

Lavere risiko

Forventet lavere

avkastning |

Høyere risiko

Forventet høyere

avkastning |

|

1

2

3

4

5

6

7

|

|

| Risikoskalaen går fra 1 til 7, hvor 1 er vurdert som laveste risiko og 7 som høyeste risiko |

|

| Risikomål | |||

|---|---|---|---|

| 1 år | 3 år | 5 år | |

| Volatilitet | 7,6 | - | - |

|

Sharpe Ratio

|

1,7 | - | - |

|

Information Ratio

|

-1,7 | - | - |

|

Tracking Error

|

5,7 | - | - |

| Avkastningsoversikt | |

|---|---|

| 1 måned | 5,31 % |

| 3 måneder | 11,15 % |

| 6 måneder | 14,64 % |

| Hittil i år | 11,15 % |

| 12 måneder | 17,82 % |

| siden oppstart (19.05.21) | 28,47 % |

Bærekraft

Stolt Explorer tar hensyn til bærekraftsrisiko i investeringsbeslutningene. Fondet avstår fra å investere i selskaper som bryter med kriterier for adferds- og produktbaserte observasjoner basert på Etikkrådets anbefalinger for utelukkelse av selskaper ovenfor Norges Bank Investment Management (Oljefondet).

| 10 største selskapsbeholdninger | % |

|---|---|

| Nvidia | 2,7 % |

| Novo Nordisk | 2,5 % |

| Novartis | 2,2 % |

| Broadcom | 1,8 % |

| Siemens | 1,7 % |

| Shell | 1,7 % |

| Tokyo Electron | 1,5 % |

| Meta Platforms | 1,5 % |

| Samsung Electronics | 1,5 % |

| Hyundai Motor | 1,4 % |

| Sektorfordeling | % |

|---|---|

| Finans | 18,2 % |

| Informasjonsteknologi | 16,1 % |

| Konsumvarer | 11,2 % |

| Helse | 10,8 % |

| Industri | 10,8 % |

| Energi | 9,3 % |

| Materialer | 7,8 % |

| Telekom | 6 % |

| Forbruksvarer | 5,1 % |

| Forsyningsselskaper | 2,3 % |

| Eiendom | 0,5 % |

| Totalbeholdning | # | % |

|---|---|---|

| Aksjer | ||

| Direkte eierskap | 95 | 88 % |

| Indirekte eierskap (ETF) | 258 | 10 % |

| Likviditet | - | 2 % |

| Total | 353 | 100 % |

| Største beholdning | ||

| DB Frontier ETF | 5,3 % | |

| Minste beholdning | ||

| Mandatum | 0,1 % |

| 10 største land | % |

|---|---|

| USA | 23,3 % |

| Norge | 7,9 % |

| Kina | 7,4 % |

| UK | 6,9 % |

| Sverige | 66,1 % |

| Japan | 5,6 % |

| Danmark | 4,8 % |

| Sveits | 3,9 % |

| Sør-korea | 2,9 % |

| Tyskland | 2,8 % |

| Valutafordeling | % |

|---|---|

| USD | 46 % |

| EUR | 16 % |

| NOK | 9 % |

| SEK | 9 % |

| DKK | 5 % |

| JPY | 5 % |

| CHF | 4 % |

| GBP | 4 % |

| VND | 1 % |

| AUD | 1 % |

Hvordan forklarer vi at aksjer faller mye og raskt på dårlige nyheter, men stiger langt og sakte på gode? Det var slike spørsmål Kahneman kunne gi økonomi- og investeringsfaget bedre forklaringer på gjennom forskning på «beslutningstagning under usikkerhet». Blant annet gjennom innsikten ‘tap gjør dobbelt så vondt som seier føles godt’ viste han hvordan vi oftest tar valg som søker å minimere tap, i motsetning til det som gir best forventningsverdi. Dette ble kjent som prospektteorien – like relevant i dag som i 1979.

Forvaltere og analytikere har fått kjørt seg i media den siste tiden, med kritikk om at aktiv forvaltning ikke fungerer og at kursmål på aksjer kunne vært erstattet av myntkast. I Stolt mener vi problemstillingen må snus rundt: Hvorfor fortsetter det å eksistere stor etterspørsel etter aksjefond- og analyser, dersom påstanden om 0-bidrag er riktig? Også her er Kahneman et naturlig stoppested på veien mot gode svar; gang på gang beviste han hvordan vi søker sikre svar om fremtiden heller enn sannsynlighetsbaserte. Verdibidraget fra forvaltning og analyse vies mer plass i en fremtidig rapport.

Stolt Explorer A utviklet seg sterkt med +5,3% oppgang i mars. Størst verdioppgang hadde KI-selskapet MICRON med +33%. Fondets største posisjon NVIDIA steg videre med +17%.

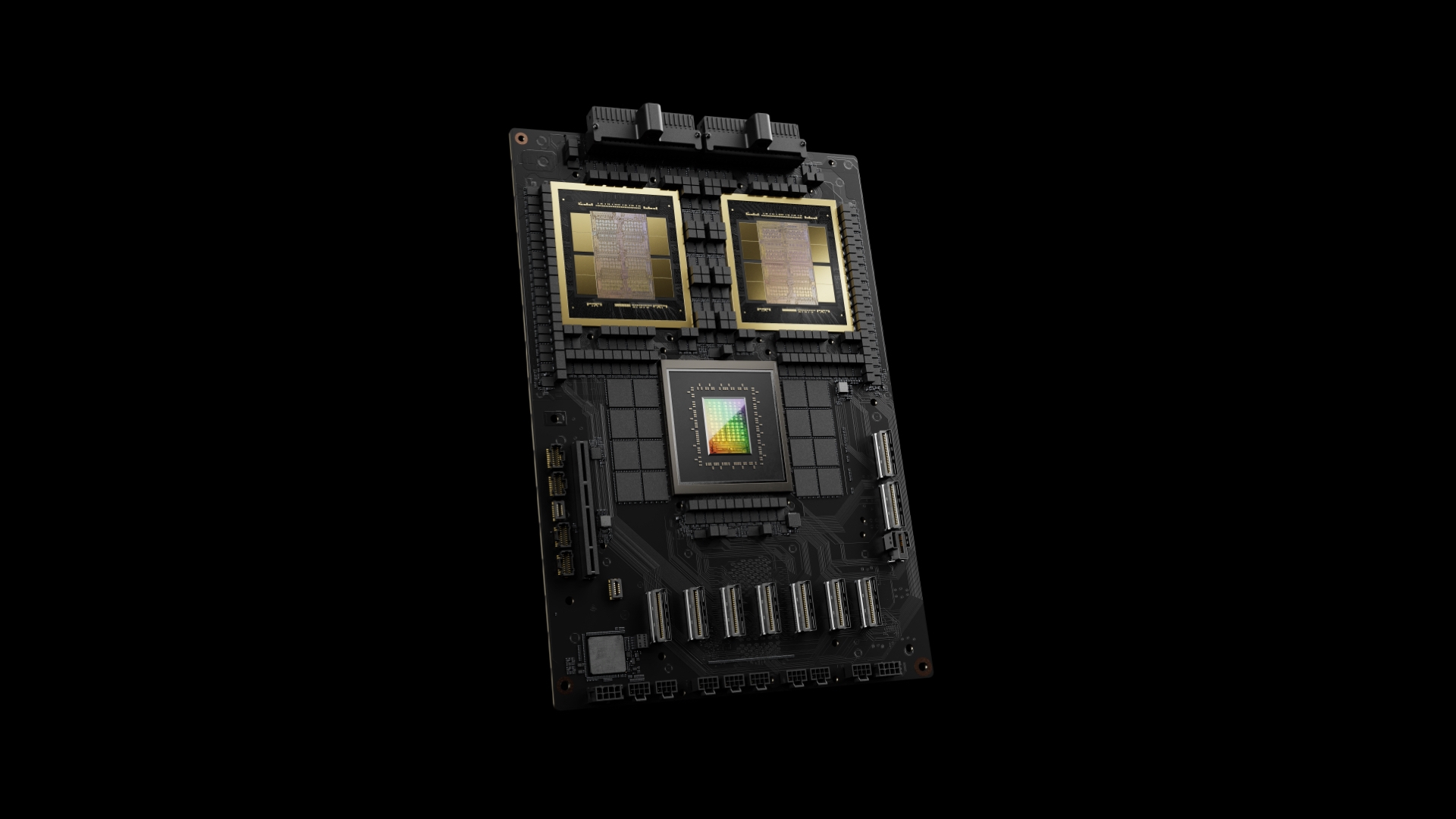

La oss kort vende tilbake og filosofere rundt praksisen med kursmål. I forvaltningen av Stolt Explorer utelates kursmål helt bevisst. Tilfellet med NVIDIA er et godt eksempel. En rekke positive omstendigheter har sent kursen +250% høyere det siste året og dermed blåst forbi de mest optimistiske anslagene. Kursmålpraksis ville antakelig rettferdiggjort gevinstsikring rundt $300/aksje i mai 2023 – lenge før årsrapporten lå på bordet, som bekreftet at inntjeningen hadde steget like bratt som aksjekursen. Ei heller hadde fondet fått glede av siste tids kursoppgang i forbindelse med lanseringen av B100-brikken du ser avbildet ovenfor, som sendte kursen over $900/aksje.

Hva ligger bak den sterke utviklingen i globale aksjer? Godt aktivitetsnivå, sterk inntjening, men også færre aksjer tilgjengelig i markedet: Rekordstore tilbakekjøp fra selskapene i kombinasjon med fravær av nye børsnoteringer har redusert netto antall aksjer i rekordtempo – sist sett på 90-tallet.

For mer krevende oppgaver enn tannpuss og skolisseknyting, eksempelvis analyse- og investeringsbeslutninger, oppfordret nobelvinneren til ikke å stole for mye på individuelle- eller forhastede vurderingsevner. Forvalterne i Stolt har dette i mente inn i forestående porteføljegjennomgang. For inspirasjon lenker vi til sammendrag av 10 læringspunkter fra Kahneman.